本文为清华-康奈尔双学位金融MBA2021级《金融沿革与金融市场 II》课程报告 ,作者是第7组:包碧川、郭嘉宾、李子齐、刘文怡、吕宇峰、王天迿、张晋。授课教师:肖钢。肖钢是全国政协第十三届委员,历任中国人民银行副行长、中国银行董事长、党委书记、行长兼东方资产管理公司党委书记、中国银行股份有限公司董事长、中国证券监督管理委员会主席等要职。

摘 要

自2022 年2 月俄乌冲突爆发以来,各国与俄罗斯、乌克兰间的贸易活动受到直接影响,能源、原材料、农产品等大宗商品价格剧烈波动,前期受疫情重创的全球供应链再受打击。同时,世界各国对俄罗斯的制裁措施密集出台,制裁造成对俄贸易的阻断,进一步抑制了欧洲与俄罗斯的经济增长,而大宗商品价格的快速上涨也对全球经济发展产生深远影响。面对这些变化与影响,各国采取了积极措施进行应对。

一、俄乌战争发生的背景

二战后美国为了维护其在欧洲的主导地位,联合西欧部分国家于1949 年4月4 日成立了北大西洋公约组织。北约从1999 年至2009 年共向东扩张三次,将原来苏联加盟共和国和中东欧的国家纳入该组织,最终由原19 国扩大到28 国,并将乌克兰列为其候选国,在地缘政治方面对俄罗斯的国家安全构成了威胁。

2021 年12 月,俄罗斯在与北约和美国的安全协定草案中提出,双方的军力部署回归到1997 年5 月27 日的状态,北约保证停止扩张,不在乌克兰、东欧、外高加索和中亚从事任何军事活动。

2022 年2 月21 日,俄罗斯总统普京签署命令,承认顿涅茨克人民共和国和卢甘斯克人民共和国,并分别与这两国签订了《友好合作互助条约》。次日乌克兰公开谴责俄罗斯该举动。

2022 年2 月24 日俄罗斯发起了对乌克兰的特别军事行动,这是第二次世界大战以来欧洲地区最大规模的国家冲突和局部战争。

二、俄乌战争对于主要贸易伙伴的直接影响

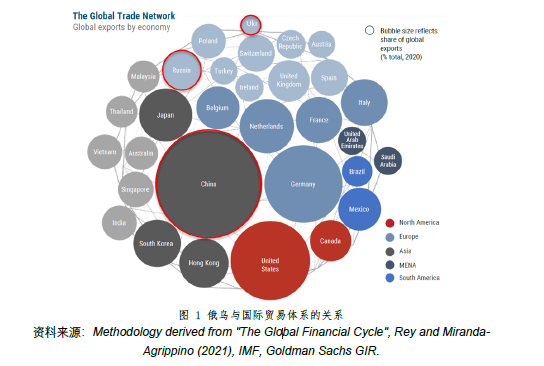

战争开始前的2021 年,俄罗斯的出口总额达7894 亿美元,前五大贸易伙伴按国别为中国、德国、荷兰、白俄罗斯、美国。而乌克兰在这一年的出口总额为689 亿美元,前五大贸易伙伴为中国、波兰、土耳其、俄罗斯和意大利。

欧盟一直是俄罗斯和乌克兰最大的贸易伙伴。2020 年,欧盟从乌克兰的进口占乌克兰总出口的40%,从俄罗斯的进口占俄罗斯总出口的约30%。分类别来看,欧盟对俄罗斯和乌克兰的矿物燃料、金属矿物、动植物油脂、非食用原料、化肥等商品进口依赖较高。在此之前,疫情的爆发对全球供应链已经有所影响,俄乌战争无疑让这一情况雪上加霜。

(一)俄乌战争对能源产业的影响

在能源方面,石油与天然气的出口约占俄罗斯出口总额的50%,由于俄乌战争所引发的制裁已经使得许多买家迫于政治与舆论压力暂停了购买俄罗斯原油,美国和英国均已对俄罗斯石油和天然气实施禁令。当前布伦特原油上涨至120 美元每桶附近,作为大宗商品的重要成分,势必拉动全球总体通胀率上升,同时延缓全球经济增速。

在天然气供应方面,虽然欧洲一直想减少对于俄罗斯的天然气依赖,但俄罗斯天然气依旧占有欧盟40%以上的份额,欧洲对俄罗斯化石燃料的进口占比近20%,供给波动会直接推升价格。当前欧盟正在推进对俄罗斯的制裁——包括煤炭、天然气等一系列削减措施——将会对欧洲的能源供给产生较大影响,能源价格持续在高位的时间或超预期,并进一步推升欧元区通胀水平。

(二)俄乌战争对制造业所造成的冲击

俄罗斯与乌克兰在全球金属与惰性气体出口方面同样在全球出口中占有较大份额,尤其是钯、铂、镍等种类,合计超过全球出口额的10%以上。在常用金属铝的出口份额上,俄乌相加也占全球市场的6%。随着原材料价格的上涨,欧洲主要汽车制造商的零部件供应受到影响,包括线束设备、动力电池等核心部件无法实现供应,致使大众与宝马宣布减产,特斯拉宣布调价。同时,原本由俄罗斯本土组装生产并销往海外的厂商也停止了本土生产,进一步减少了全球汽车供应。在乌克兰的军事行动也使得氖、氪、氚等惰性气体的生产受到了影响,阻碍了芯片生产中所必需的激光器的生产,并可能长期推高半导体晶圆的价格,加剧芯片短缺问题。

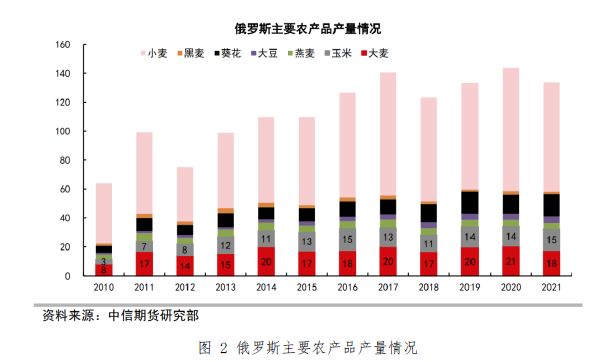

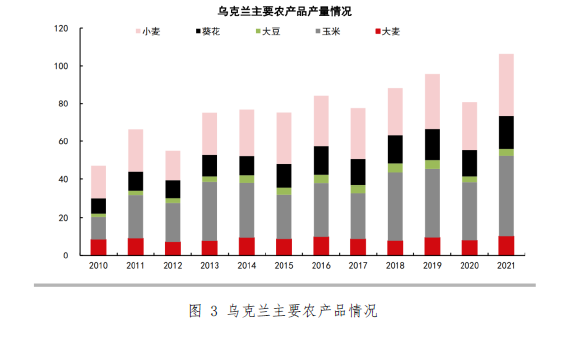

(三)俄乌战争对于中国农产品行业造成的冲击

俄乌两国是中国的主要油脂进口国,俄乌冲突发生前,两国占中国葵花籽油总进口量的90%以上,乌克兰的小麦占中国进口量的26%。自今年年初以来,我国与俄罗斯国家农业监管机构签订了有关双边协议,其中包括“取消俄罗斯对华出口小麦和大麦的地区限制,允许俄全境小麦和大麦输华”等,在俄乌冲突期间维持跟俄罗斯密切的贸易往来。俄乌战争期间几家主要的货运公司冻结了它们在乌克兰的业务,船只被困黑海,重新安排贸易路线有诸多困难,而且因此产生的额外成本会转嫁到出口商品价格上,推动农产品价格继续走高。

在俄乌冲突发生后,我国与俄罗斯、乌克兰的农产品贸易并未受政治局势影响而阻断或减少,但运输成本的急剧上升对我国依赖进口的大麦与葵花籽油等品种仍然会造成冲击。

三、主要贸易伙伴对于俄乌战争直接影响的应对措施

(一)通过主动囤货的方式应对供应链冲击

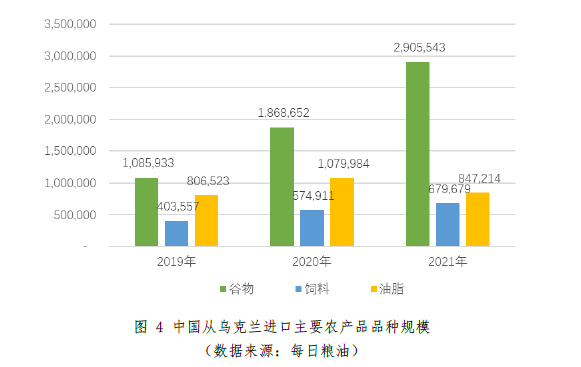

研究中我们发现,中国企业似乎已经有所准备,2021 年中国从乌克兰进口的谷物数量是2019 年的2.67 倍。2021 年的油脂进口数量相较于2020年是减少的,但谷物进口量大幅增长,也超过了同期饲料的增长幅度。

这说明我们不是恐慌性地囤货,而是有选择性地购置以应对粮食短缺的风险。乌克兰是中国进口粮食的第三大国家,第一和第二分别是美国和巴西。在中美贸易存在巨大不确定性的当下,第三大粮食进口国又遭遇战争风险,选择囤货无疑是一种应对供应链风险的方式。而饲料之所以未实现同步增长,是因为在2021 年,我国从美国进口了大量饲料,部分弥补了乌克兰的进口量。油脂主要用于工业生产,不是必需品,在经济放缓的年份,本身也可能出现进口量下降。

(二)寻找贸易受影响商品的替代品

今年,青贮饲料引起了较大关注,原因在于,北方有些地方收割青苗做饲料,引发舆论哗然。其实青贮饲料并不是新鲜产物,以前也有,只是市场较小,因为以前饲料更便宜。而今年受到俄乌战争影响,乌克兰进口的饲料供应量减少,价格还增加了。此外,新冠疫情导致的多地运费上涨、运输不畅,也成为饲料供应的一个问题。因此,青贮饲料才在今年大规模增加。青贮饲料可以在当地采购青苗,在当地生产,能够极大缓解饲料供应链紧张的挑战。

*图片来源:https://m.sohu.com/a/29410266_217528 玉米秸秆青储技术

除了青贮饲料,农业农村部发布的《猪鸡饲料玉米豆粕减量替代技术方案》中还提出可以用麦麸、米糠、木薯等替代玉米,用菜籽饼粕、花生饼粕等来替代豆粕来作为饲料。此外还可以直接进口肉制品,替代国产饲养。

(三)拓宽其他进口国从而分摊风险:

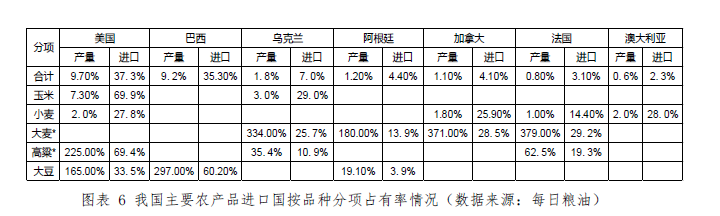

2021 年我国粮食进口总量1.6 亿吨,占我国当年粮食产量的26%。进口来源高度集中,6 个国家的粮食进口量合计占比93%。

可以看到,我国对乌克兰的粮食进口还是处于较高的依赖水平,急需增加从其他替代国家进口的数量,以分散化采购应对供应链风险。

目前国家层面已有一些举措,如2 月24 日,我国海关总署发布了《关于允许俄罗斯全境小麦进口的公告》(海关总署公告2022 年第21 号),开放了俄罗斯全境小麦进口。

四、俄乌战争的间接影响

(一)西方国家对俄罗斯在金融方面的制裁

战争爆发以来,美国、澳大利亚、加拿大、英国,以及欧盟陆续对俄罗斯展开贸易及金融方面的制裁。

从金融角度,美国对俄罗斯多家银行约一万亿美元的资产展开制裁,并冻结许多俄罗斯在美银行的资产,禁止美国企业及个人与俄罗斯展开交易;欧盟冻结了俄罗斯在欧盟的财产并阻止俄罗斯进入欧洲金融市场。目前俄罗斯已被限制在欧洲和美国市场交易,同时多家俄罗斯银行被限制使用SWIFT 支付系统。英国于今年3 月22 日宣布对俄罗斯5 家银行和3 位高净值个人实施资产冻结。加拿大对于俄罗斯的制裁包括银行资产、禁止加拿大人购买俄罗斯的主权债务等。

从贸易角度,美国及欧洲均取消俄罗斯贸易最惠国待遇,其中欧洲还禁止欧美企业投资俄罗斯的主要产业,美国则宣布将限制俄罗斯使用美元、欧元及日元进行国际间交易。截止6 月初,欧盟已经开启对俄罗斯第七轮制裁的草案。

(二)跨国企业退出俄罗斯市场

俄乌战争另一个巨大的间接影响,便是近1000 家跨国企业陆续宣布退出俄罗斯市场,导致俄罗斯供应链中断,商品类型紧缺。多家科技企业例如台积电、英特尔、格罗方德、AMD、戴尔、联想等,均宣布自2022 年2 月27 日起暂停提供半导体芯片等商品给俄罗斯下游供应商;快消公司例如耐克、可口可乐、百事可乐、麦当劳、星巴克、七喜、美年达等均暂停了在俄罗斯的业务。支付及银行企业例如万事达卡、Visa、American Express 根据政策变化暂停部分俄罗斯银行的支付业务。

目前,根据公开声明及备案数据显示,退出俄罗斯市场导致这些企业已经从收入、资产减值、品牌及商誉等方面导致损失超过500 亿美金。随着之后多轮贸易制裁的到来,企业将面临更大的财务损失。由于在供应链上替换掉俄罗斯与乌克兰占据主要份额的能源及原材料需要时间,并造成额外的成本,终端产品的价格也将上涨并影响到全球消费者。 五、俄政府与企业的应对手段 自2014 年克里米亚事件以来,俄政府便一直在为降低美国和欧盟贸易和金融制裁的影响做准备,因此2022 年俄乌战争之后对于俄罗斯的影响并没有想象中严重。

(一)产业链上下游合作伙伴替代

制裁限制了俄罗斯企业与上下游伙伴的合作,作为应对,俄罗斯一方面大力扶持本国企业快速发展,提供相应的技术和原材料支撑,另一方面扩展了其合作伙伴的范围,“向东移”来替代原合作伙伴。

首先是芯片和电子、信息技术领域,俄罗斯依靠自身力量开展研发,已形成一套基于模拟电路和系统工程设计、开发的信息体系,进而形成有自有特色的世界一流的信息及军事系统。而另一方面俄罗斯牺牲了自己的消费电子行业以适应制裁,鉴于俄罗斯的消费电子行业产值仅占全球2%,如此低的份额使得制裁也无法产生大的影响。在国际上大的互联网平台公司停止俄罗斯境内服务后,俄罗斯本土信息技术和互联网企业迅速开发出替代品,同时大力开展与中国的合作,某种程度上促进了本土信息技术的发展。此外,俄罗斯还大力鼓励发展西伯利亚和远东的农业、畜牧业以替代进口,2017 年俄罗斯食品和活畜的出口额较2008年增长了148.7%,显著改善了食品受制于进口的局面。

在贸易伙伴选择上,俄罗斯持续增加与“东方”的合作。欧盟、独联体和亚太经合组织是俄罗斯三大贸易合作伙伴,自制裁以来,俄罗斯与亚太经合组织的贸易额持续增加,早在2018 年已经超过了欧盟。

(二)分离国际资产与俄罗斯资产

针对西方的资产制裁,俄罗斯在资产分离上也采取了一系列举措。首先,降低美元、欧元等制裁国资产的配置比例,降低外汇损失。

其次,通过加息和增加外汇供给以稳定卢布价格,并强化卢布的可交易性,允许俄罗斯企业和个人以卢布偿还债务,在国际贸易中使用卢布结算,来削弱汇率市场对卢布的影响。此外,还通过限制证券交易,使用国家福利基金等以稳定资本市场。这一系列措施有效的稳定了卢布汇率,初步遏制了金融风险。

(三)俄罗斯商品去金融化

在应对金融制裁方面,除了稳定卢布汇率,2017 年俄罗斯在国内投入使用了SPFS 清算系统进行金融交易清算,这一系统在一定程度上缓冲了俄罗斯被踢出SWIFT 系统的影响。

此外,俄罗斯能源交易必须全部使用卢布的措施使得跨境交易可以绕过国际清算系统进行,也有效削弱了金融制裁的影响。俄罗斯一季度贸易顺差达到582 亿美元,从结果上来看金融制裁并没有起到摧毁俄罗斯经济的效果。

(四)俄罗斯对制裁国家的反制裁

为了应对制裁,俄罗斯也对美国和欧盟采取了反制裁,其中影响最大的就是能源禁运。由于欧洲的能源尤其是石油天然气主要依赖于俄罗斯出口,俄罗斯一方面限制其出口,一方面大幅推高能源价格,这使得自俄乌战争以来俄罗斯政府从油气相关产品获得的收入远超平常年份,有利地补偿了其他贸易的损失。

此外,俄罗斯的农产品和化工产品也在国际市场上占有很高的份额,俄乌冲突后,相关产品的供给缩小,价格上升。据俄罗斯经济发展部的最新预测,2022年俄罗斯的贸易顺差将达到2300 亿美元、经常项目顺差将达到1900 亿美元。

在金融资产方面,俄罗斯也很有可能通过冻结美国和西方的资产、停止外债和股息支付、没收境外投资人国内投资资产等对西方制裁给予坚决回击。

六、俄乌战争对全球经济发展与国际金融市场的冲击

从俄罗斯对全球金融体系潜在影响来看,欧洲对俄乌的潜在金融风险敞口最大。在欧盟主要经济体中,意大利、奥地利、法国等国对俄罗斯的债务敞口较大,其中以长期债务为主。截至2020 年,俄罗斯的债券类组合投资有超50%来自欧盟投资者。同时,欧洲多国的上市公司来自俄罗斯业务的收入占比也较大,如俄乌冲突继续下去,上市公司的盈利能力会受到长期影响。

俄乌冲突以来,大宗商品交易所之一,伦敦交易所金属品种的价格产生了剧烈波动,突发事件带来了不确定性,导致部分品种短期价格大幅上涨。这种市场的剧烈震荡是经纪商始料未及的,交易参与者账户的保证金频频告急,一度面临爆仓风险。这使得交易者对市场也更加谨慎,参与大宗商品交易的仓位风险与保证金管理难度陡增。

俄乌战争以来欧洲通胀持续居高不下且远超预期,3 月份欧元区HICP 同比增长了7.5%,继续创下历史新高,且远高于预期的6.7%和前值5.8%。3 月欧洲PPI 超预期主要由能源、食品和服务价格的飞涨带来。欧洲今年来的高通胀主要受到能源价格的支撑,食品价格亦有较大幅度的拉动,且由于运输价格上涨而带来的化肥涨价也是主要驱动因素之一。

七、俄乌战争所造成的影响带给我们的启示

在当今全球经济一体化的趋势下,商品流动自由,信息传递迅速,全球供应链在局部供需失衡的情况下也会对其他因素产生影响,在多样且复杂的作用下,失衡会加剧,造成大范围的冲击。国家和企业应该充分分析、甄别上涨的动因,区别受市场情绪影响的短期上涨还是受真正的供需失衡造成的阶段性上涨,并基于此形成相应的对策。

一方面各经济体在小团体范围内的抱团取暖,区域性经济联盟不断涌现并部分取代了WTO 的角色。另一方面,越来越多的国家开始把供应链安全与粮食安全、能源安全、国防安全和经济安全放在同样重要的位置,使之成为未来几年国家和企业战略发展的指导思想和股权投资的核心逻辑。

参 考 文 献

[1] 李兴彪,王聪颖,俄乌冲突对农产品影响几何,中信证券研究所农产品研究团队

[2] 王云琪,欧美经济制裁对俄罗斯贸易“向东转”的影响,辽宁大学,2019 年硕士论文

[3] 徐楚宁,乌克兰危机后美欧对俄罗斯经济制裁研究,南京师范大学,2019 年硕士论文

[4] 韩显阳,俄罗斯如何应对美西方制裁打击,光明日报,2022 年3 月2 日国际新闻版

[5] 王素花,高书琴, 俄罗斯天然气资源基础及出口潜力[J]. 国际石油经济,2020,28(6):75-82. DOI:10.3969/j.issn.1004-7298.2020.06.011.

[6] Global Trade Map. Goldman Sachs Global Investment Research.

本文系学生个人观点,不代表清华大学五道口金融学院及金融MBA教育中心立场,转载请联系作者授权。