从左至右:

吕宇峰、武婧敏、羿丹鸿、章志诚

(按姓氏拼音排序)

本文为清华-康奈尔双学位金融MBA2021级《外汇改革与对外投资》课程报告,作者是第15组:吕宇峰、武婧敏、羿丹鸿、章志诚。授课教师:黄国波。黄国波现任国新国际首席投资官,历任国家外汇管理局首席经济学家、外汇局总经济师、储备管理司司长、中央外汇业务中心主任、中央汇金公司董事等职。曾任香港城市大学终身教授、博士生导师、亚太区经济预测研究中心高级研究员。

摘要

2020 年以来,中国在严格的疫情防控措施下,经济率先恢复,取得了全球领先的较好增长,货币政策也保持了适度宽松。周期板块和大宗商品价格经历一波显著涨幅。货币政策对于周期股表现有何影响?对于周期股与其他行业的不同?参考过去关于货币政策对股票市场的影响、行业非对称性等研究,结合货币政策传导机制和 DDM 股利折现模型进行分析,构建基于货币-信用-基本面-股市的基本研究框架,通过 MSIH-VAR 模型,实证研究 2007 年1月至 2022年1月国内宏观经济和股票市场数据。周期股相对于其他行业,与宏观经济联系更加紧密,更容易形成一致方向预期,因此行情持续时间更短。在货币政策的影响方面,周期股对利率边际变化更“敏感”,但对整体利率水平相对“不敏感”,且基础货币扩张是周期股收益率及超额收益率上升的必要不充分条件。总体来看,对于市场投资者,新增社会融资规模增速对于周期股行情具有较好指引效果;对于政策制定者,货币政策需要搭配财政政策等共同实施,打通货币政策传导通道才能更好的发挥货币政策调控作用。

关键词:货币政策、传导机制、周期股、非对称性、MSIH-VAR 模型

一、背景意义

新冠疫情后,全球量化宽松大环境,为大宗商品价格上涨和通胀走高提供流动性支撑。各国需求恢复先于供给,海外疫情局势仍较紧张,大量订单向中国转移,中国出口需求持续旺盛,带动制造业景气度较高;供给方面,中国大金属品种(铜、铝、锌、铁矿石)资源不丰富,我国是大宗商品主要进口国,在海运紧张制约下,阶段性供求错位造成上游材料价格大幅上涨。本文通过实证分析,研究货币政策与周期股的关系,有助于提高央行宏观调控的灵活性和前瞻性,具有重要意义。

二、历史经验

(一)国外研究

1971年,Keran、Homa 和 Jaffee等分析货币政策对股价的影响,通过线性回归法实证研究,提出货币供应和股票市场有显著和系统性关系,加强货币供给会促进股价上升。VAR等计量方法不断发展,2009年 Kholodilin和Montagnoli使用异方差和事件研究方法,发现在货币政策宣布当天,利率每提高 25个基点,股市下跌 0.3%到 2.0%。随着非线性计量模型不断发展,2016年Napolitano通过对欧盟六国数据的研究发现,货币政策紧缩对股票价格的影响力度在熊市中更大。在作用机制方面,2019年Abbas等通过VAR(广义)溢出指数法,发现方向性收益溢出效应和波动溢出效应在股市对宏观经济变量的影响中体现较强。

(二)国内研究

2011年,谢尚才和代飞通过 VECM模型,实证研究 2000.07-2009.12股市数据,指出股市与利率在经济扩张期间相关性为正;股市与利率在金融危机期间相关性为负。非对称性影响方面,2013年张小宇等使用平滑迁移结构向量自回归模型(ST-VAR)实证研究货币政策与股票收益以及产出之间关系,指出货币政策宽松将提振股价,力量远大于货币政策紧缩对股票价格的遏制作用。在对行业的非对称性影响领域研究较少,2019年在“信用加货币”大背景下,董德志对国内大类资产配置进行研究,发现周期股在信用扩张期,有相对显著的正收益;周期股在信用收缩期,有相对显著的负收益。

三、研究设计

(一)研究假设和模型框架

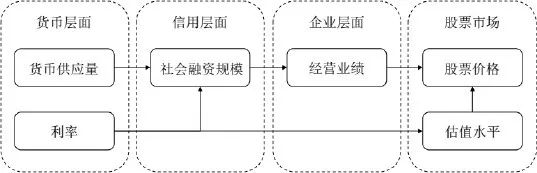

货币政策的传导机制:(1)利率传导机制,货币供应量抬升降低利率,有助于降低企业融资成本,增加投资和社会总产出;(2)资产价格传导机制,货币政策传导影响资产价格,对资产负债结构起到再平衡作用;(3)信贷传导机制,信用与货币供应量关系正相关,银行可贷资金是企业融资的重要支撑。通过货币政策传导渠道分析,结合DDM股利折现定价模型,影响股票价格的因素包括两类,即企业基本面(企业业绩)与市场估值水平。

图:研究模型框架

基于以上分析,本文的三大假设及构建的模型为:

假设H1:货币政策通过调节企业基本面继而影响周期股收益率。

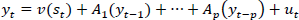

假设H2:货币政策通过调节估值水平继而影响周期股收益率。根据假设H1 和H2,构建的模型如下:

假设H3:周期股相对其他行业对信用渠道更敏感。根据假设 H3 构建的模型如下:

(二)研究方法和变量选取

图:具体变量情况

本文使用 MSIH-VAR 模型,选择周期股收益率、周期股超额收益率作为主要研究变量。本文将周期股界定为钢铁、煤炭、有色行业,与宏观经济、货币政策联系紧密,且主要为上游行业,业绩表现与大宗商品价格相关性较高。

研究数据方面,从Wind 选择2007 年 1 月到 2022 年1 月的宏观经济和中国 A股股票的月度数据。选择2007 年初为起始点是因为2006 年沪深交易所总共1300 多家上市公司(市值占比 98%)进行了股权分置改革。

四、实证分析

(一)描述性统计

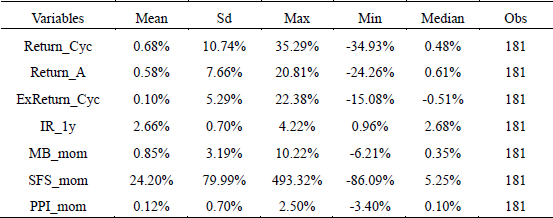

图:变量描述性统计结果

全部变量描述性统计体现了每个变量自2007 年1 月到2022 年1 月的数据指标变化。其中,周期股收益率(Return_Cyc)中位数 0.48%,全部 A 股收益率(Return_A)中位数 0.61%,周期股超额收益率(ExReturn_Cyc)中位数-0.51%,反映了通常情况下周期股表现弱于其他 A 股。而周期股收益率标准差 10.74%,大于全部 A 股收益率标准差7.66%,且周期股收益率最大值更大、最小值更小,反映出周期呈现出更明显的急涨急跌倾向。我国利率水平整体相对温和,长期来看基础货币呈相对稳定增长,每月新增社会融资规模呈上升趋势但波动较大,在个别时点呈现急涨急跌。PPI环比增速表现出我国通胀水平长期呈温和上涨趋势。

(二)相关性检验

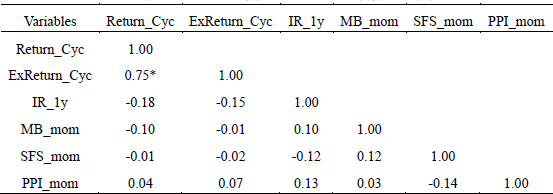

图:变量 Pearson 相关系数检验结果

根据 Pearson 相关系数检验,除周期股收益率(Return_Cyc)与周期股超额收益率 (ExReturn_Cyc)外,1 年期国债到期收益率(IR_1y)、基础货币环比增速(MB_mom)、新增社会融资环比增速(SFS_mom)、PPI 环比增速(PPI_mom)各变量的相关系数均低于0.2。

(三)平稳性检验

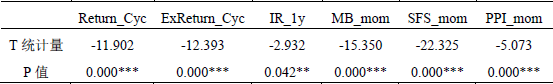

图:变量 ADF 单位根检验结果

变量 ADF 单位根检验如图,周期股收益率(Return_Cyc)、周期股超额收益率 (ExReturn_Cyc),基础货币环比增速(MB_mom)、新增社会融资环比增速(SFS_mom)、PPI环比增速(PPI_mom)在 1%显著性水平下通过 ADF 检验,1 年期国债到期收益率(IR_1y)在 5%显著性水平下通过 ADF 检验,变量达到平稳性要求。

(四)模型参数估计结果

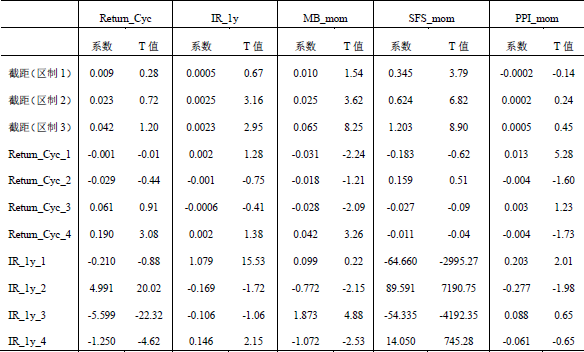

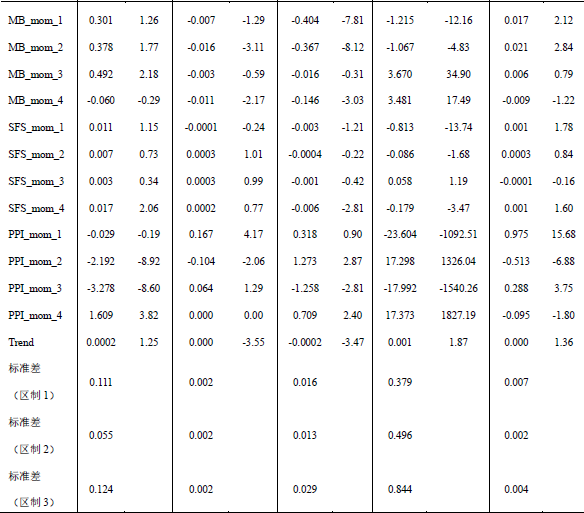

图:MSIH 和 VAR 参数估计结果

(1) 周期股收益率的最高点在利率平稳温和时出现

高利率水平不利于周期股收益率表现的原因:从估值角度看,无风险利率过高从理论上不利于股票估值水平,对应股票折现率提高、股票价格下降;从基本面角度看,利率过高可能导致新增社会融资规模降低、宏观经济景气度下降、企业业绩下降、从而导致股票价格下降。同时,基础货币环比增速更高,货币政策更加宽松,而利率有所降低但仍处于温和区间,初步印证了假设 H2,即宽松货币政策可通过利率机制,使企业贴现率降低,推动股票价格上涨。而低利率不利于周期股收益率的原因:当利率严重偏低,尽管有利于股票估值水平,但可能也反映了经济增长动能减弱,尽管利率水平较低,但新增社会融资规模增速同样较低,低利率并未有效刺激到实体经济增长,传导链条中断。

(2) 宽松货币政策、较高新增社融增速和 PPI 环比增速利好周期股收益率

从参数估计结果看,周期股收益率、基础货币环比增速、新增社会融资规模增速、 PPI 环比增速呈现出正相关关系。初步印证了本文假设 H1,即宽松货币政策可以通过信用机制,使得社会流动性增加,增加对股票资产的配置需求和社会总需求。

从显著性结果看,新增社会融资增速具有较强的显著性水平,体现相对于货币政策,信用层面的变化及传导效果对周期股收益率的影响更直接,也间接体现《央行货币政策执行报告》的观点,即在现代银行信用货币制度下,应关注货币政策经各经济主体传导后的效果,而不只是基础货币变化。

五、研究结论

(一)周期股行情较其他行业持续时间更短,爆发力更强

通过实证研究发现,周期股与大盘的超额收益率维持在 0%附近,但在大的周期性行情中,呈现急涨急跌特征,即在短时间内具有明显正向或负向超额收益。原因在于,周期股与宏观经济联系紧密,一是当宏观经济处于大的周期性拐点时,市场更易形成方向上的一致预期;二是周期行业受宏观经济景气度的影响更强,业绩波动较大,反转效应更明显。因此,要更敏锐判断宏观经济拐点,捕捉短时间内快速上涨的周期股行情。

(二)周期股对利率边际变化更“敏感”,对整体利率相对“不敏感”

通过实证研究发现,货币政策收紧引起的边际利率上升会导致周期股收益率下降,且相对其他行业下降更明显。原因在于,货币政策收紧导致的利率边际上升变化传达了政策调控信号,可能引发市场对宏观经济景气下降的预期,因此呈现出负向影响,且周期股更容易形成一致预期,负向影响相对更大。从整体利率水平看,周期股对利率水平又相对“不敏感”,原因在于,利率作为经济系统的内生变量,高利率水平可能也反映了宏观经济景气度较高,投资收益率高、社会总需求较好使得货币趋紧。因此,高利率水平常伴随高 GDP 增长率,在产业链景气度较高时,周期股通常表现较好。因此,要区分是央行货币政策还是经济自发推动的利率水平上升。

(三)基础货币扩张是周期股收益率及超额收益率上升的必要不充分条件

通过实证研究发现,相对于货币政策引起的基础货币变动,社会融资规模变化对周期股收益率及超额收益率的影响更直接、持续性更强,因此,基础货币扩张周期股收益率及超额收益率上升的必要不充分条件。原因在于,宽松货币传递出宏观经济向好的政策调控信号,对于周期股预期具有较好引导作用,因此在短期均能呈现出明显的正向影响,并且周期股更容易形成一致预期,短期甚至呈现明显超额收益。若宽松货币政策不能发挥实质作用,则预期会回落,在宏观经济景气较差、货币政策传导不通畅时,周期股收益率及超额收益率表现回落。

六、启示建议

(一)新增社会融资规模增速对于周期股有较好的指引效果

一是周期股大幅下跌后的反弹行情,由于周期股容易形成方向上的一致预期,在短期通常会呈现过度上涨与下跌,而当周期股处于快速下跌行情时,可以捕捉超跌反弹投资机会,并且相对于基础货币增速指标,新增社会融资规模增速指引效果更好,原因在于新增社融规模能够反映一定程度的货币政策传导效果,以及宏观经济景气改变程度,而不仅是货币政策引起的市场预期的作用,因此宏观经济景气下降,周期股大幅下跌后,新增社会融资规模与 PPI 重回上升的转折点或是投资周期股的较好时机。二是周期股大幅上涨的启动行情,伴随持续的宽松货币政策,新增社会融资规模持续上升,市场容易形成宏观经济向好的一致预期,推动周期股大幅上涨,在 PPI 快速上行并达到高位过程中逐步筑顶,进入市场预期业绩兑现阶段。新增社会融资规模在这一阶段同样可以作为监控宏观经济景气度的较好指引指标。

(二)货币政策应结合财政政策,更好地发挥宏观调控作用

货币政策传导通道对货币政策效果至关重要,若货币政策传导不通畅,宽松货币政策不能在实质上刺激实体经济,其作用可能仅限于短期改变市场预期,进而增加股票市场的短期波动。因此,货币政策需要搭配财政政策等,打通传导通道,才能真正将政策效果落实到各社会经济主体,达到政策调控目的。

参考文献:

[1] 方舟,倪玉娟,庄金良.货币政策冲击对股票市场流动性的影响——基于 Markov 区制转换 VAR 模型的实证研究[J].金融研究,2011,(07):43-56.

[2]冯用富.货币政策能对股价的过度波动做出反应吗?[J].经济研究,2003,(01):37-44+93.

[3]高铁梅,王金明.我国货币政策传导机制的动态分析[J].金融研究,2001,(03):50-58.

[4]胡爱华.基于VAR 模型的我国货币政策中介目标比较研究[J].商业时代,2009,(31):95- 96+98.

[5]黄希睿,武慧慧.货币政策中介指标对股票价格的影响研究——基于货币供应量、利率考量的理论分析[J].价格理论与实践,2021,(04):116-119.

[6]蒋瑛琨,刘艳武,赵振全.货币渠道与信贷渠道传导机制有效性的实证分析——兼论货币政策中介目标的选择[J].金融研究,2005,(05):70-79.

[7]刘熀松.中国货币供应量与股市价格的实证研究[J].管理世界,2004,(02):131-132+138.

本文系学生个人观点,不代表清华大学五道口金融学院及金融MBA教育中心立场,转载请联系作者授权。