清华-康奈尔双学位金融MBA2021级 吴悦

本文为清华-康奈尔双学位金融MBA2021级“公司金融Ⅱ”课程报告,作者是吴悦。授课教授:田轩。田轩现任清华大学五道口金融学院副院长、国家金融研究院副院长、金融MBA教育中心主任、金融学讲席教授、教育部“长江学者”特聘教授(2016)、国家杰出青年基金获得者、北京市卓越青年科学家获得者。

摘要

本文以实证分析验证股权激励对企业创新的影响。选择上市企业专利申请数量作为衡量企业创新的指标,为了避免样本选择偏误和自选择偏误,使用倾向得分匹配(PSM)和双重差分法(DID),结果证实了股权激励对企业创新的正向影响。本文进一步发现,更长周期的股权激励对企业创新的促进作用更为显著。在结尾处本文指出了进一步深化研究的方向。

关键词:股权激励;公司创新;倾向得分匹配;双重差分

Abstract

The influence of equity incentive on enterprise innovation is verified by empirical analysis in the paper. In order to avoid sample selection bias and self-selection bias, the method of combining propensity score matching (PSM) and difference-in-difference (DID) is applied, and the number of patent applications is taken as the index of listed enterprise innovation. The results confirm the positive impact of equity incentive on enterprise innovation. This paper further finds that longer incentive period has a more significant effect on enterprise innovation. Finally, the direction of further research is pointed out.

Keywords: Equity Incentive, Company innovation, Propensity Score Matching; Difference-in-Difference

1. 理论分析与本文假设

1.1 理论分析

企业创新具有长期性和逆周期性,相比日常经营有较大的失败风险,且其成果难以在财报上列示,公司经营者倾向于规避高风险与长周期的创新活动。但诸如诺基亚、柯达等案例揭示,即使是成功公司,如果缺乏跨越式创新,在短期内就会陷入万劫不复。因此公司金融代理问题的理论提出,为了激励公司经营者,在固定周期的工资和奖金之外,需要有与创新的风险和周期相匹配的激励方式。

股权激励恰好具有这样的功能。由于收益曲线的不对称性,股票期权这种激励方式可以保护创新项目失败时股票价格的下跌对公司经营者带来的压力,而限制性股票的激励方式因为授予价格往往大幅低于市价也可以让经营者享受单方面的激励。这充分支持了Manso(2011)的激励创新理论的最优契约特征:容忍短期的创新失败,在长期给予丰沃的成功回报。

1.2 股权激励在我国的发展

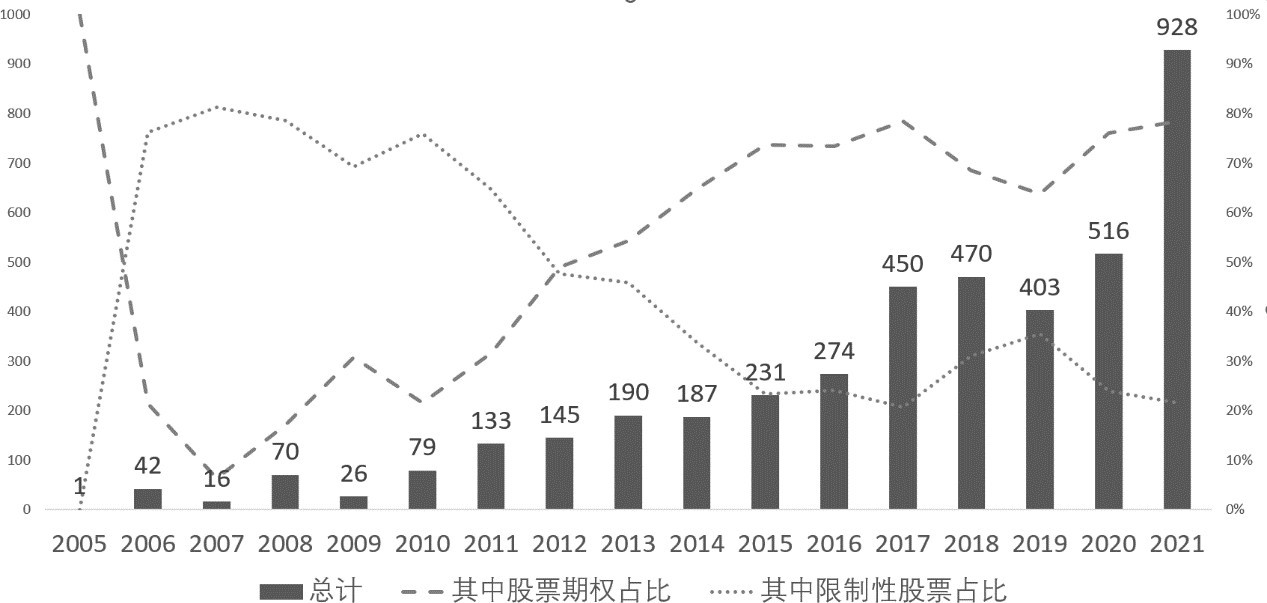

早年间受限于公司法,我国上市公司高管禁止转让其所持有的本公司股票。随着股权分置改革的推行,证监会于2005年颁布《上市公司股权激励管理办法(试行)》,上市公司使用股权激励计划得到许可。图1中可看到2005年以来,

股权激励公布数量连年增长,在2017和2021年均发生了跳升。从激励计划的方式占比上看,股票期权和限制性股票共同占比股权激励计划的95%以上。

图1:各年股权激励公布数量

数据来源:CSMAR

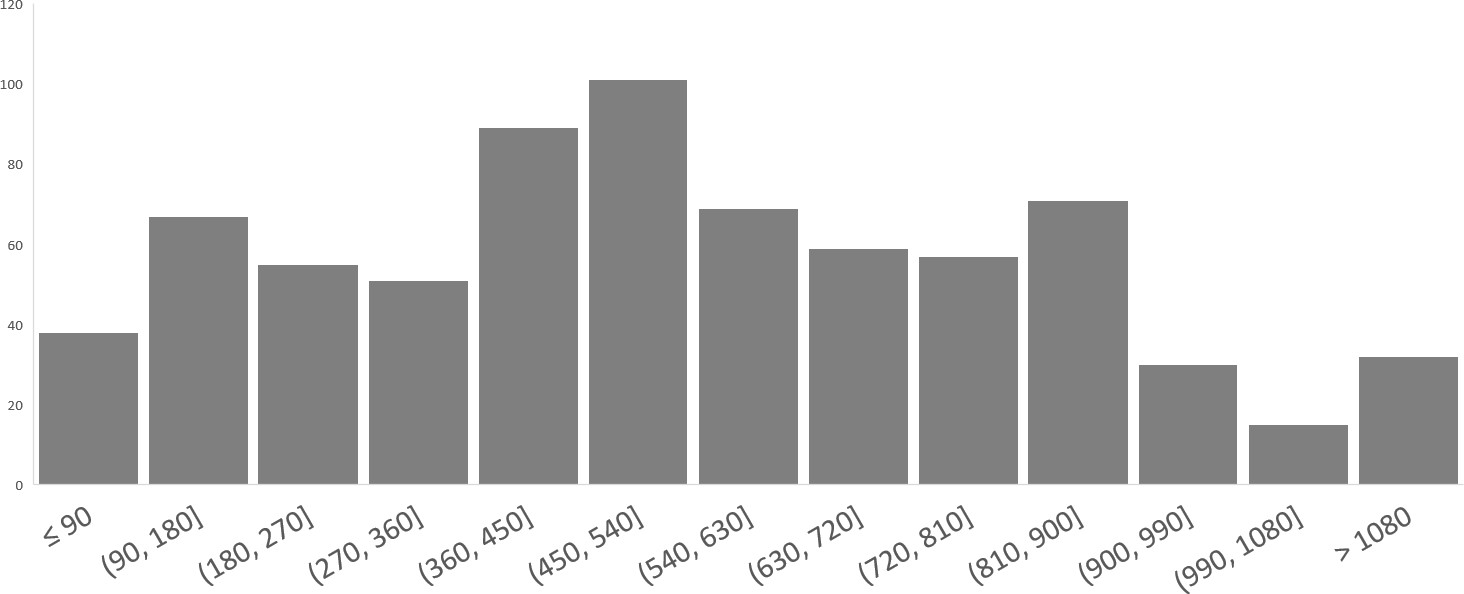

从激励公布到激励授予的周期上看(图2),绝大部分的激励在0-3年内完成授予(多次授予时取最大授予日期),其中一年内完成授予的占比29.7%,一年至两年完成授予的占比42.7%,两年至三年的占比23.3%,超过三年的占比4.3%。

图2:激励授予日期减激励公布日期(天数)

数据来源:CSMAR

1.3 本文假设

关于股权激励对公司创新的影响,基于上述理论分析和数据解读,本文提出以下两个假设:

H1:股权激励计划能够促进上市公司的创新。

H2:激励授予周期长的(大于1年)对创新的影响更明显。

2. 研究设计

2.1 研究方法

为了克服自选择偏误1,本文结合PSM和DID两种方法,以相似的倾向得分匹配出实验组和控制组,再通过双重差分检验股权激励对两个分组企业创新成果的影响。并对面板数据控制多个维度的固定效应进行多元回归,得到多个变量对创新成果的影响系数。

2.2 样本选择及数据来源

本文以专利申请数量来衡量上市公司创新水平。我国股权激励从2005年开始,且最新的创新数据只到2017年为止;PSM研究需要选取激励前一年数据,且为了得到双重差分方法下激励政策公布前后的专利数据(各取三年平均),故本文选择2004至2014年的A股上市公司数据,剔除所有ST和金融行业公司样本。其中专利数据实际选择区间为2002至2017年。为排除极端值,对全部连续变量进行前后1%水平上的缩尾处理。本文数据全部来源自国泰安数据库(CSMAR)。

2.3 变量设定

企业创新:考虑到专利分类下外观设计专利对企业创新影响有限,本文只选取发明专利(Patent1)、实用新型专利(Patent2)及二者的总和(Patent)。除了上市主体公司,还汇总其子公司、孙公司、合营联营公司的专利申请数。这三个变量加1后取对数。

股权激励:本文排除了方案取消的股权激励计划,只选取公布计划后实施授予的公司,基于是否有股权激励对全部样本设置二值虚拟变量(Incentive)。 控制变量:选取总资产对数值(LnAssets)、长期资产占总资产比例(Lgtmratio)、资产收益率(ROA)、资产负债率(Leverage)、托宾Q值(TobinQ)、管理层平均持股(MngmShrhd)、企业上市年限(LnAge,加1取对数)、近三年总专利数对数增长率(PatentGrowth)作为控制变量。以年度(Period)和行业(IndusCode)控制固定效应。表1汇总了本文使用的主要变量。

2.4 描述性统计和 T 检验

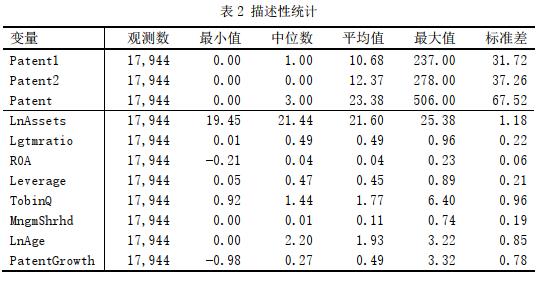

剔除控制变量中存在缺失值的样本后,共得到17944条数据。表2为各变量描述性统计。

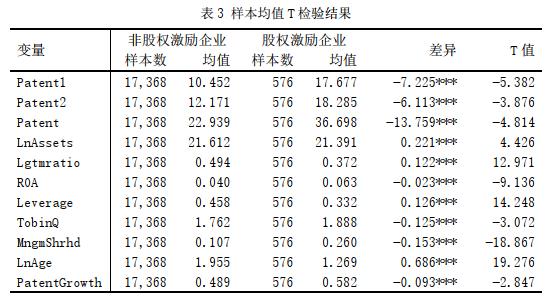

以股权激励企业(Incentive)分组,得到576个股权激励样本和17368个非股权激励样本。从表3的T检验结果可知,股权激励企业的专利申请数(Patent1、Patent2、Patent)均在1%的水平下显著高于非股权激励企业的专利申请数。且各个控制变量也在1%水平上有显著差异,这说明这两类企业本身存在差异,即股权激励样本存在样本选择偏误,不能得到股权激励对企业创新有促进作用的结论。需要进一步使用PSM和DID相结合的方法来缓解该问题。

3. 实证结果分析

3.1 PSM 倾向得分匹配估计

本文实施步骤如下:首先选取股权激励企业(Incentive)为被解释变量, 以上述控制变量(股权激励前一年的观测值PSM匹配变量,并控制年度和行业固定效应,进行Logit回归,得到每家企业每个年份的倾向得分;然后使用1:1最近邻无放回匹配法配对,对每一家成功授予激励的公司,在同年度同行业未实施股权激励公司中选择倾向得分值最近的一家作为配对样本,进行平衡性检验。

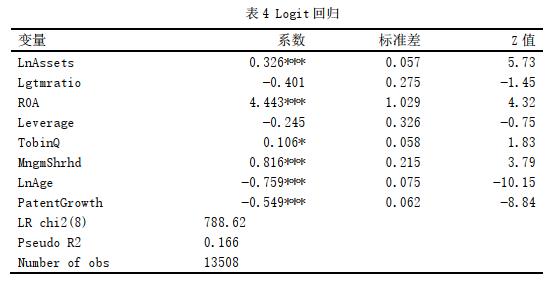

表4 Logit回归结果显示除了负债率和长期资产占比不显著、托宾Q值在10%下显著以外,其余各控制变量均在1%水平下显著。各项目系数的正负说明资产规模越大、ROA越大、管理层持股比例越高、托宾Q值越大、上市年限越小、过去3年专利增长越小,企业选择实施股权激励的可能性就越大。

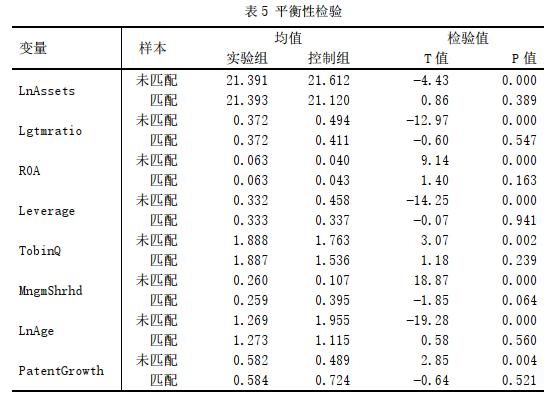

PSM匹配使用1:1最近邻无放回匹配法配对,配对样本的倾向得分之差不超过0.1,最终得到574组配对。其平衡性检验结果如表5,匹配后各个控制变量在1%水平下均没有显著的差异,此外,从表5可知,匹配后前三年专利平均增长率(PatentGrowth)没有明显差异,这符合双重差分的平行趋势假设。

3.2 双重差分

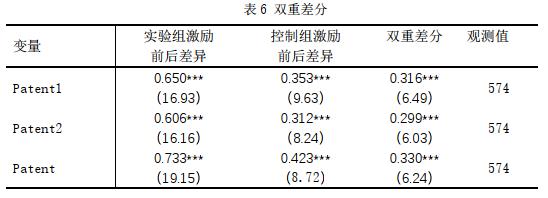

PSM平衡检验结果虽然保证了控制变量在匹配后没有显著差异,但还不能说明因变量(激励后三年专利申请平均数)的来自于Incentive(股权激励企业)的贡献,还需要排除其他不可观测因素的影响。本文在PSM的基础上,进一步使用DID方法,在股权激励事件前后,对股权激励企业与非股权激励企业的专利申请数做双重差分。步骤为事件前选取3年平均专利申请数+1取对数,事件后也选取3年平均专利申请数+1取对数,二者之差即为股权激励前后的创新差异; 然后以实验组和控制组继续相减,得到双重差分结果;最后进行T检验。其结果如表6。实验组事件前后差异、控制组事件前后差异、及双重差分结果均在1%水平下显著为正,即股权激励后,平均专利申请数有显著提高。至此,经过PSM和DID验证,可以得到证明,股权激励可以促进企业创新,假设1得到验证。

3.3 稳健性检验:多变量回归

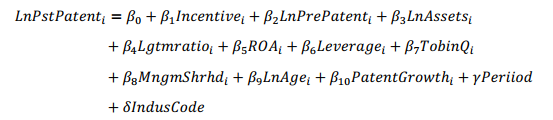

对PSM匹配后的574对样本进行多变量回归,模型如下(Patent、Patent1、Patent2三个被解释专利变量的公式一致):

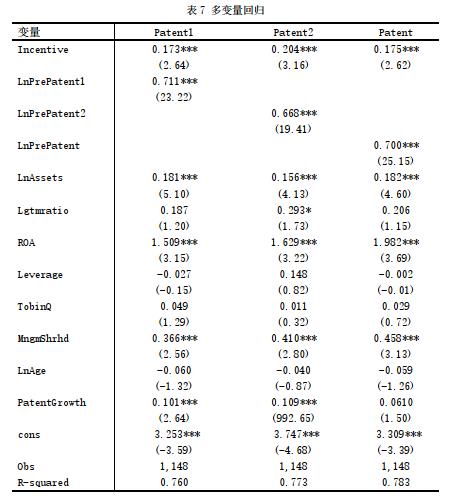

多变量回归时控制了时间和行业的固定效应,结果(表7)证实R2数值高拟合效果好(均大于 0.75),Incentive(是否为股权激励企业)的系数在 1%下显著为正,说明股权激励对公司创新有促进作用。且表7的 Incentive系数与表6双重差分系数相近,说明通过稳健性检验。

3.4 进一步研究:激励授予周期的影响

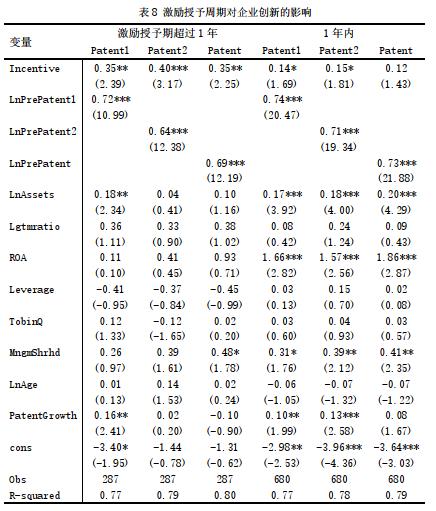

假设2股权激励对创新的激励效果受到激励授予周期的影响,即授予周期超过1年的比周期在1年内的企业创新效果更佳显著。本文将激励成功实施授予日期与激励公布日期相减,得到授予周期。如果有多个授予日期的取最大值。再对授予周期分为1年以上与1年以内两组,最后对两组分别进行多元回归。

结果如表8所示,激励授予周期超过1年的样本,其Incentive系数相比1年内样本更大,且更为显著,说明相较于1年的授予周期,更长的周期对企业专利申请数量提升更多,其激励促进作用的效果更明显,与本文假设2相符。

4. 结论

本文使用2004-2014年中国上市公司面板数据,以专利申请数量作为衡量公司创新的被解释指标,对股权激励的促进作用进行了分析。出于可能存在样本选择偏误和自选择偏误,本文使用PSM倾向得分,对同年度和行业的企业进行无放回1:1匹配,排除了控制变量对专利申请数量的影响;再进一步使用DID模型得到双重差分项显著为正;随后使用多元回归模型进行控制固定效应下的稳健性检验,其结果在显著性和系数双方面支持了PSM-DID研究的结论,即假设1得到证实:股权激励对企业创新有促进作用。本文还发现激励授予周期对创新的影响, 即授予期越长,对创新的正向影响作用越明显,即假设2也得到证实。

本文仅为随堂报告,在研究的深度和广度上有进一步扩展的空间。比如可以引入研发投入作为替代变量进行稳健性验证、可以进行反向事实验证讨论股权激励到期后是否会引起创新的下降、还可以在公司金融诸多理论的基础上进一步讨论根据公司的不同属性股权激励对创新的影响。

1 自选择可能表现为创新多的企业倾向于选择实施股权激励

参考文献

[1] 田轩&孟清扬.(2018). 股权激励计划能促进企业创新吗. 南开管理评论

(03),176-190.

[2] 王姝勋,方红艳&荣昭.(2017).期权激励会促进公司创新吗?——基于中国上市公司专利产出的证据.金融研究(03),176-191.

[3] 孙菁,周红根&李启佳.(2016).股权激励与企业研发投入——基于PSM的实证分析.南方经济(04),63-79.

[4] 叶陈刚,刘桂春&洪峰.(2015).股权激励如何驱动企业研发支出?——基于股权激励异质性的视角.审计与经济研究(03),12-20.

[5] 方颀雅.(2020).股权激励对企业创新的影响(硕士学位论文,清华大学).

本文系学生个人观点,不代表清华大学五道口金融学院及金融MBA教育中心立场,转载请联系作者授权。